未分類

終わらない逆イールドの理由

4月頃には逆イールド発生で景気後退入りか?というニュースが走りましたね。

短期金利が長期金利よりも高くなった後に、景気が後退入りしたことも何度かあり警戒された話題でした。

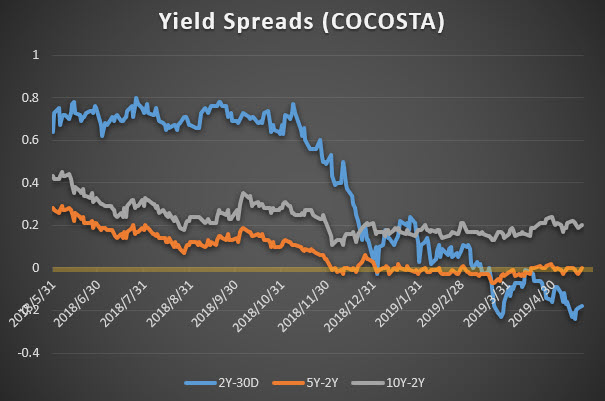

現在の状況はこちら。

中央に引いた横線を下回ると逆イールドになります。

30日と2年に関して言えば、絶賛逆イールド進行中ですね。

さて少しだけ年限ごとに異なる金利の性質を振り返っておきましょう。

金利は債券の価格と限月から算出をされます。

一方で「中国が米国債の残高を減らして貿易戦争に対抗か?」的なヘッドラインにも、やはり債券(米国債)が登場します。

つまり中長期の国債(例えば10年)などは、金利を得る目的だけでなく、安全資産としても買われるわけですね。

ですから10年金利などは、どちらかと言えば世の中のリスクセンチメントで移り変わることもあります。

その意味では、短期金利の方が「金利として純粋」という考え方もできます。

だからこそ短期金利が長期金利を上回ると、「いよいよ金利上昇が本格化するのだな」と市場が身構えるのでしょう。

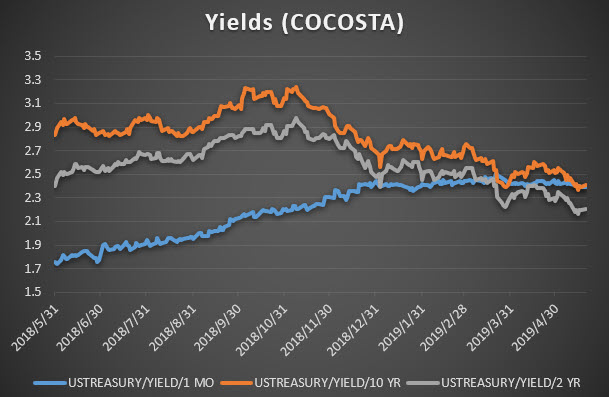

さて、それぞれの年限ごとの金利を見ていると、今はこんな感じです。

30日の金利は上昇を続けているのに、2年・10年は18年10月末頃を境に下降してきています。

理由は、2018年10月のFED金融政策転換でしょう。その当時の藤巻議員のツイートをお借りします。

それまで投機筋の動向としては、議員が書かれているようにFEDがバランスシート縮小へ舵を切ることを先読みしていました。

投機筋は常に先を読んでポジションを作ります。だからFEDが緩和すると宣言した時点=出口となります。

いわゆる「材料出尽くし」ですね。

この投機筋の先手アクションから、10年債の売りポジションは過去最高の枚数が積まれていました。

そしてFRBが「バランスシート縮小」を明言。米国債ショートポジションの巻き戻しが始まります。

結果的に債券価格は2018年10月を底に急上昇。債券価格から計算される10年金利は急低下することになりました。

参考前に上チャート内は、ヒストグラムが投機筋の10年債売りポジション動向、上のローソク足が10年債価格、オレンジ線がSP500株価指数です。

同じFED緩和終了のメッセージを、株式市場の方はマネーサプライ低下のメッセージとして受け取り、急速に値を下げます。

※ 通貨の流通量が減ると株価は下がるため

あまりの値下げにトランプ大統領から「FED緩和しろ」圧力ツイートが連発され、最終的に忖度したFEDは縮小着地点を引き上げます。

株価の底入れには大きな役割を果たしたモノの、金利の方は積み上がった10年債の売りポジションは巻き戻しが始まっていてずーっと低下(債券価格は上昇)。

金利下がる(債券価格上昇)のに株価が落ちるのはなぜだ?という議論も噴出しましたが、中身はこういうカラクリだったと理解しています。

そして今は、結果的に「揺り戻し」の余波で10年債が振られ、影響を受けづらかった短期金利は静観。

10年債の側が追い越して逆イールドに至っているというところではないでしょうか。

以上は、自分の思考まとめをかねて、書いてみた記事でした。