「アパートは家賃を生み出し、農場は食料を生産する…資産が価値を持つためには、誰かに何かを提供しなければならない。」

「世界中のビットコインを25ドルで売ると言われても買わない」

ウォーレンバフェット氏によるこの指摘は、一見投資の本質を鋭く突いているように見えます。そして、これらのフレーズは、ビットコイン(BTCUSD) の価値を拒否する人々によってしばしば引用をされています。

もちろん、バフェット氏が残した莫大な財産、投資に対する哲学、積み上げた実績には疑う余地がありません。ですが、このビットコイン批判を見るにつけ、何かバフェット氏が重要なものを見落としているような気がしてならないのです。

当記事では、1971年と2008年に起きた通貨の根底を揺るがす事件を振り返りつつ、バフェット氏が決定的に見落としている転換点について考えてみたいと思います。

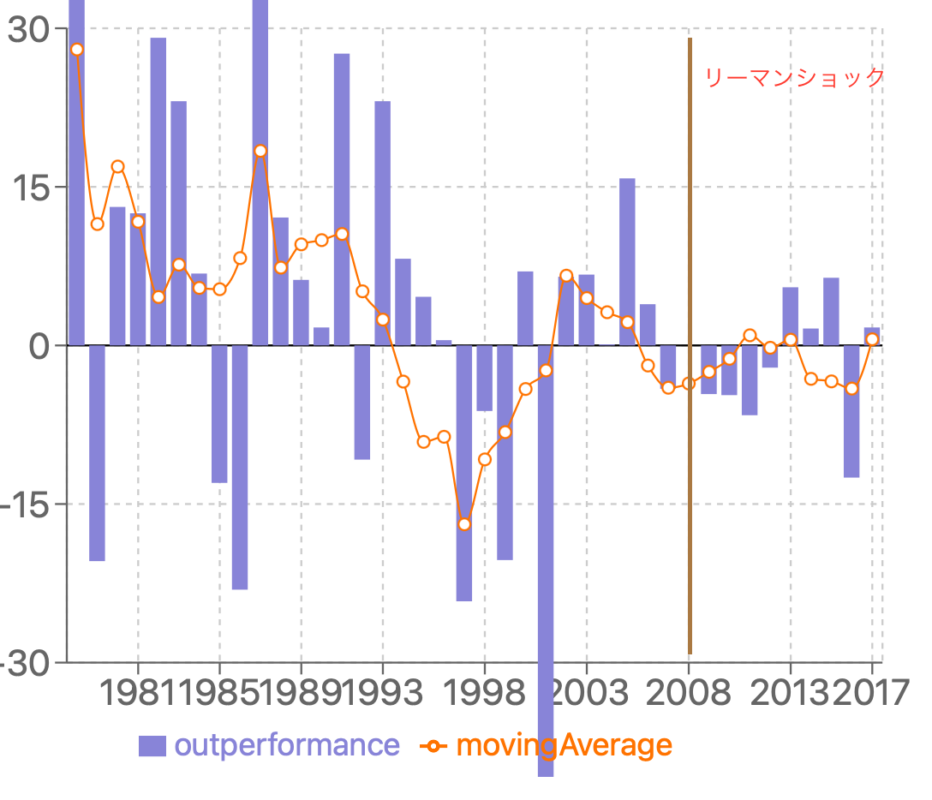

バークシャー社の運用成績はリーマン後に市場平均並みに下がっている

冒頭でバフェット氏は、通貨の役割が変わったことを見逃していると書きました。

なぜそんなことをいうかと言えば、バークシャー社の運用成績がリーマンショックを経てから市場平均並に下がっているからなのです。 ちょっと数字を確認してみましょう。

以下は2019年のハザウェイ社の公開資料で、4ページ目に年度ごとのブックバリューの年間成長率と、SP 500の年間成長率が比較対象として掲載をされています。

https://www.berkshirehathaway.com/2019ar/2019ar.pdf

これをもとに、バークシャー社の運用がS&P 500に対してどの程度アウトパフォームしたのかを年度ごとに計算し、リーマンショック前後で平均値を出してみました。

- バークシャー社の運用成長率をSP500と比較した数字

- リーマン前(1965-2007): 平均➕17.5%のアウトパフォーマンス(上振れ)

- リーマン後(2008-2019): 平均➖1.7%のアンダーパフォーマンス(下振れ)

- 特筆すべき年:

- 最大アウトパフォーマンス:1976年 (+105.7%)

- 最大アンダーパフォーマンス:1999年 (-40.9%)

- パフォーマンスの特徴的な変化:

- 1970年代:非常に大きなアウトパフォーマンスが多い

- 1980-90年代:安定したアウトパフォーマンス

- 2000年代以降:アウトパフォーマンスの縮小

- 2008年以降:市場との差が顕著に縮小

この結果を見ると、リーマンショック以降の数値がなぜこんなに平凡なのだろうと感じてしまいます。

筆者が思うに、バフェット氏はやはり通貨の役割が決定的に変わったことを見逃していたのではないかと考えるのです。

ここからは、少しだけ通貨の歴史を振り返りつつ、バフェット氏が見落とした通貨の本質の移り変わりを確認していきましょう…

以上はビットコイン研究所さんへの寄稿記事(こちら)から前半を無料公開してお届けしました。

後半の記事では、1971年と2008年に決定的に通貨の性質と目的が変わってしまったことを書き切っています。

ビットコインのファンダメンタルにご興味のある方はぜひ続きをご覧になってみてください。

➡️ 続きは「ココスタ・トレーディングカレッジで今すぐ読めます>

1日コーヒー1杯分でレポート・ツール・毎朝届くコメンタリーが読み放題。今すぐビットコインをポートフォリオの味方に変えてしまいましょう!