ビットコイン

BoycottJPMorganが止まらない理由──市場が感じた「気持ち悪さ」の正体を解剖する

2025年11月下旬、ビットコイン界隈がかつてないほど騒がしいことになっています。

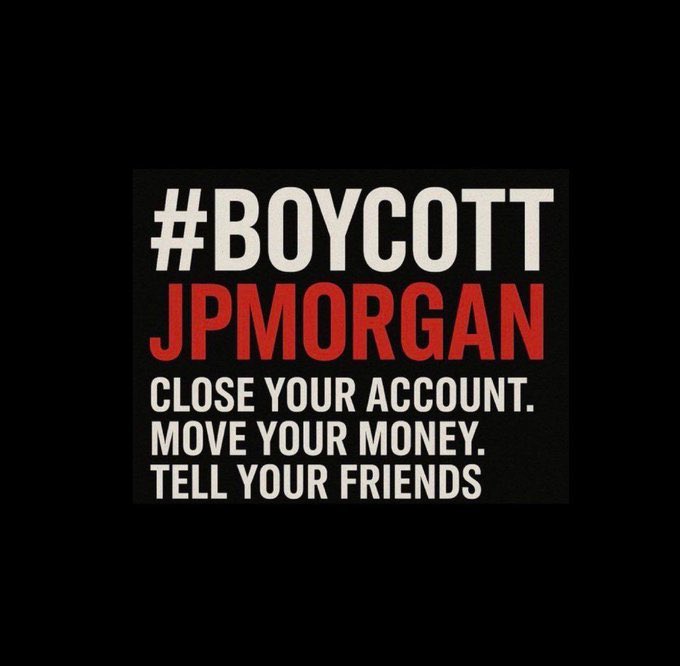

X(旧Twitter)を開けば、「#BoycottJPMorgan」が世界トレンド入り。不動産王グラント・カードーンが「2000万ドル(約30億円)の引き出しに成功した」と宣言し、訴訟も辞さない構えを見せています。これに呼応するように、JPモルガンの口座解約運動が雪崩のように広がっています。

事の発端は、たった一枚のレポートでした。

11月19-20日、JPモルガンのアナリストが「MSCI(世界的な株価指数)が、MicroStrategyとMetaplanetを指数から除外する可能性が高い」という趣旨のレポートを発表したのです。

この一撃は強烈でした。

MicroStrategy(MSTR)の時価総額は一時400億ドル以上が吹き飛び、ビットコイン価格も連れ安となり、日本の「Metaplanet(3350)」も東証で直近高値から20%以上の暴落を記録しました。

しかし、ここで不思議に思いませんか?

なぜ、怒りの矛先は「除外を決めるMSCI」ではなく、「レポートを書いたJPモルガン」に向かっているのでしょうか?

その答えは、伝統金融が抱える巨大な「利益相反の構造」にあります。

彼らは「審判」であり、「選手」であり、そして「大会スポンサー」でもあるのです。この記事では、今回の騒動の裏側にある「カネの流れ」と、投資銀行が決して口にしない「本音」を、数字と事実で徹底解剖します。

なぜこれが「ただのアナリストレポート」ではないのか

「アナリストが客観的にリスクを指摘して、何が悪いの?」

そう思う方もいるかもしれません。しかし、もしそのアナリストの会社が、あなたの失敗によって莫大な利益を得るポジションにいたとしたら、そのアドバイスを信じますか?

今回のJPモルガンの立ち位置は、まさにそれです。彼らは以下の2つの顔を使い分けながら、このゲームを支配しようとしています。

利益相反の二重構造

──JPモルガンが抱える「避けられない矛盾」

第一の顔:世界最大級のETFカストディアン

JPモルガンは世界中の資産を預かる巨大な金庫番(カストディアン)です。その中には、MSCI指数に機械的に連動するパッシブファンドの資産が何兆ドルも含まれています。

もしMSCIが「MicroStrategyを除外する」と決定したらどうなるか?

JPモルガンが管理する無数のファンドは、ルールに従って自動的にMSTR株を売却しなければなりません。 その額、約28億~88億ドル規模。この強制的な売り圧力を作り出せる立場に彼らはいます。

第二の顔:ライバルを蹴落としたい「選手」

ここが重要です。JPモルガンはただの銀行ではなく、BlackRockなどのビットコイン現物ETFを顧客に仲介する「プレーヤー」でもあります。

機関投資家が「ビットコインに投資したい」と考えたとき、選択肢は雑に分けて2つあります。

| 選択肢 | お金の行先(手数料) | MSCI指数の影響 |

|---|---|---|

| A. JPモルガン経由でBlackRock等のETFを買う | JPモルガンの利益になる(仲介手数料) | 指数は関係なし |

| B. MSTRなどのトレジャリー株を買う | JPモルガンの利益にならない | 指数に入れば自動で買われる |

もしMSTRが主要指数に残り続ければ、世界中の年金や積立金が自動的にMSTRを買い支え、結果としてビットコイン価格も上昇します。これは、仲介手数料ビジネスで稼ぎたいJPモルガンにとって「面白くない」展開です。

ライバル(MSTR)が指数から排除されれば、機関投資家の資金はJPモルガン経由のETF購入に向かいやすくなる。非常にわかりやすい図式ですね。

「後出しルール」の問題

──事実上の遡及適用

今回の騒動でもう一つ見逃せないのが、MSCIのルール変更が「後出し」であるという点です。

MicroStrategyがMSCI World Indexに組み入れられたのは2024年5月のこと。当時、同社は「IT企業」として適格と判断され、正式に指数の構成銘柄となりました。

しかし今回、MSCIは「総資産の50%以上を暗号資産が占める企業は除外する」という新基準を導入しようとしています。

これをサッカーで例えるなら、こういうことです。

「あなたは2024年のルールで試合に出場し、得点を挙げた。しかし2026年に新ルールができたので、あなたの出場資格は遡って取り消される。」

これは法律用語で言う「遡及適用」に似た構造です。厳密には遡及ではありませんが、加入時に存在しなかった基準を、既存の構成銘柄にも適用するという意味では、実質的に同じ効果をもたらします。

時系列で見る「ルール変更」の不公正

| 時期 | 出来事 | 50%BTC基準 |

|---|---|---|

| 2024年5月 | MicroStrategyがMSCI World Indexに追加 | 存在しない |

| 2024年Q4 | MicroStrategyが大量のBTC購入を実施 | 存在しない |

| 2025年10月 | MSCIが「50%基準」の協議を開始 | 提案段階 |

| 2026年1月 | MSCI最終決定(予定) | 適用予定 |

| 2026年2月 | Index Review で除外実施(予定) | 既存銘柄にも適用 |

注目すべきは、「グランドファザリング条項(既存銘柄の免除)」が設けられていない点です。

過去の指数ルール変更では、既存銘柄を保護する措置が取られることがありました。例えば、S&P 500が2017年にデュアルクラス株式(議決権が不平等な株式)の新規組入れを禁止した際は、既存の構成銘柄(例:Facebook)は除外対象から免除されました。

しかし今回のMSCI提案では、そのような配慮は見当たりません。MicroStrategyは「入学時のルールで合格した生徒が、卒業前にルールを変えられて退学になる」ような状況に置かれているのです。

偶然にしては出来すぎている「ショート」のタイミング

さらに興味深いデータがあります。

レポートが発表される直前の9月末時点で、市場全体でMSTR株のショート(空売り)ポジションが約20%近く急増していたというデータが観測されています。

- MSTR株を空売りする(下落に賭ける)

- 「MSCIから除外されるリスクが高い!」という恐怖を煽るレポートを出す

- パニック売りで株価が暴落する

- 安値で買い戻して、莫大な利益を得る

この流れが事実なら、もはや分析ではありません。高度な「相場操縦」です。

もちろん、彼らは「コンプライアンス部門が独立しているから情報遮断されている」と言うでしょう。しかし、歴史を見ればわかる通り、壁に耳あり、障子に目あり、ウォール街に抜け道あり、です。

実際、JPモルガンは直近四半期でMSTR保有株を約25%削減しているとSEC提出書類で明らかになっています。

結論:彼らの「発表」を鵜呑みにするな

誤解しないでいただきたいのは、「JPモルガンが悪の組織だ」と言いたいわけではありません。

彼らは資本主義のルールの中で、極めて合理的に動いているだけです。

「ライバルを蹴落とし、自社の利益を最大化する」

これは企業として当然の行動です。ただ問題なのは、彼らが「中立公正なアナリスト」という仮面を被ってそれをやっている点にあります。

中央集権的な金融システムの中では、審判と選手がグルであることは珍しくありません。だからこそ、ビットコインの格言がここで生きてきます。

“Don’t Trust, Verify”(信頼するな、検証せよ)

私たち個人投資家ができること

今回の騒動から私たちが学ぶべきは、恐怖にかられて狼狽売りすることではありません。

- ポジショントークを疑う

「このニュースで誰が得をするのか?」を常に考える癖をつけましょう。 - 一点集中を避ける

一つの銀行、一つの資産、一つのカストディアンに命運を預けないこと。 - 自分で資産を守る

JPモルガンのような巨人がゲームを支配しようとする今だからこそ、ビットコインのような「誰の許可もいらない資産」を持つ意味があります。

現在進行形で起きている「#BoycottJPMorgan」運動は、単なる感情的な怒りではなく、「不透明なシステムにはもう金を預けない」という、投資家たちの合理的な拒絶反応なのです。

金融の巨人が新しい波を潰そうとしているのか、それとも単なる最後の悪あがきなのか。

2026年1月15日のMSCI最終決定で、私たちはその答え合わせをすることになるでしょう。

あなたはどう思いますか?

(ぜひコメント欄で意見を聞かせてください)

※本記事は2025年11月25日時点の情報に基づいています。投資判断は自己責任でお願いします。

参考リンク

- MSCI公式協議文書(2025年10月)

- JPMorganレポート報道(CoinDesk、11月20日)

- Grant CardoneとBitcoin支持者によるボイコット運動

- JPMorgan、Strike CEOデバンキング報道

- MSCI除外による売却圧力の試算(Seeking Alpha)