未分類

⚠️「150円で為替介入」は大間違い?🗳️参院選後のビットコイン投資戦略(2025年7月21日)

「150円で為替介入」は完全に間違い?投機筋データ分析で判明した170円介入の真実。参院選後の円安加速とビットコイン投資戦略を徹底解説。取組比率20%が示す介入タイミングの科学的根拠とは。

はじめに

2025年の参議院選挙が終わりました。自民・公明両党で41議席という結果は、衆参両院で同時に少数与党となる戦後初の事態です。

多くの人が「政治が不安定になれば円安が進む」と考えています。確かに理屈としては分かりやすいです。しかし、本当にそれほど単純な話なのでしょうか。

私たちの財産は日本円で保有していることが多いですが、今回の参院選を受けて今後どのような展開が待っているのでしょうか。

市場では「円安の水準が150円を超えてくると、政府の為替介入が入るのではないか」という声も聞こえてきます。しかし、マーケットの内部を詳しく見ている限り、150円の水準で介入が入る可能性はほぼゼロだと考えています。

その理由を詳しく説明していきます。

円買い介入の実績を振り返る

まず、直近で円の介入が実行された事例を振り返ってみましょう。

為替介入というのは、シンプルに言い換えると「政府が大量の外貨を売買して、無理やり為替レートを動かすこと」です。まるで巨大な象が小さな池に飛び込んで、波を起こすようなイメージでしょうか。

2022年以降、円安局面で円の介入が実行されたタイミングは2回あります。

1回目:2022年9月から10月 この時は150円の水準で介入が行われました。政府は約9.1兆円という巨額の円買い介入を実施しています。

2回目:2024年4月から5月 この時は過去最大規模の為替介入が行われました。タイミングとしては160円の水準で、投入された資金は約9.7兆円に達しました。

この2回の介入を指揮したのは、「Mr.E(ミスターイー)」と呼ばれた神田眞人財務官でした。彼の絶妙なタイミングによる円の買い戻しにより、それぞれ大きな効果を生み出しています。

具体的には、150円から130円を割るまで、160円から140円まで、いずれも20円程度の円高方向への動きにつながったことを確認できます。

介入の効果について

介入によってこれだけ円高方向に持っていくことができるのであれば、現在の150円水準で介入を入れれば、130円あたりまで円の上昇が期待できるのではないかと見ることもできるかもしれません。

それだけ円が買い戻されれば、輸入物価に依存している日本の物価を押し下げる効果にもつながります。原油などの経済全体に影響を与える資源の輸入価格も下がりますから、インフレーションを抑える効果にもつながるでしょう。

つまり、為替を操作できれば、物価高も抑制できるということになるわけです。

しかし、残念ながら、経済はそれほど甘くありません。為替の介入を実行するのであれば、それがある程度成功を約束された条件でなければ、トリガーを引くこともできません。

この点を少し詳しく考えてみましょう。

前回2回の介入が成功した理由

まず、前回2022年と2024年の為替介入が成功した理由を考えてみましょう。

ここでは「成功」の定義を「介入した後に20円程度の円高効果が生まれたこと」と定義しておきます。

もちろん、円が買い戻された背景には、アメリカの金融政策も影響してくるわけですが、今回ここではシンプルでわかりやすい市場の内部動向だけで説明を試みてみます。

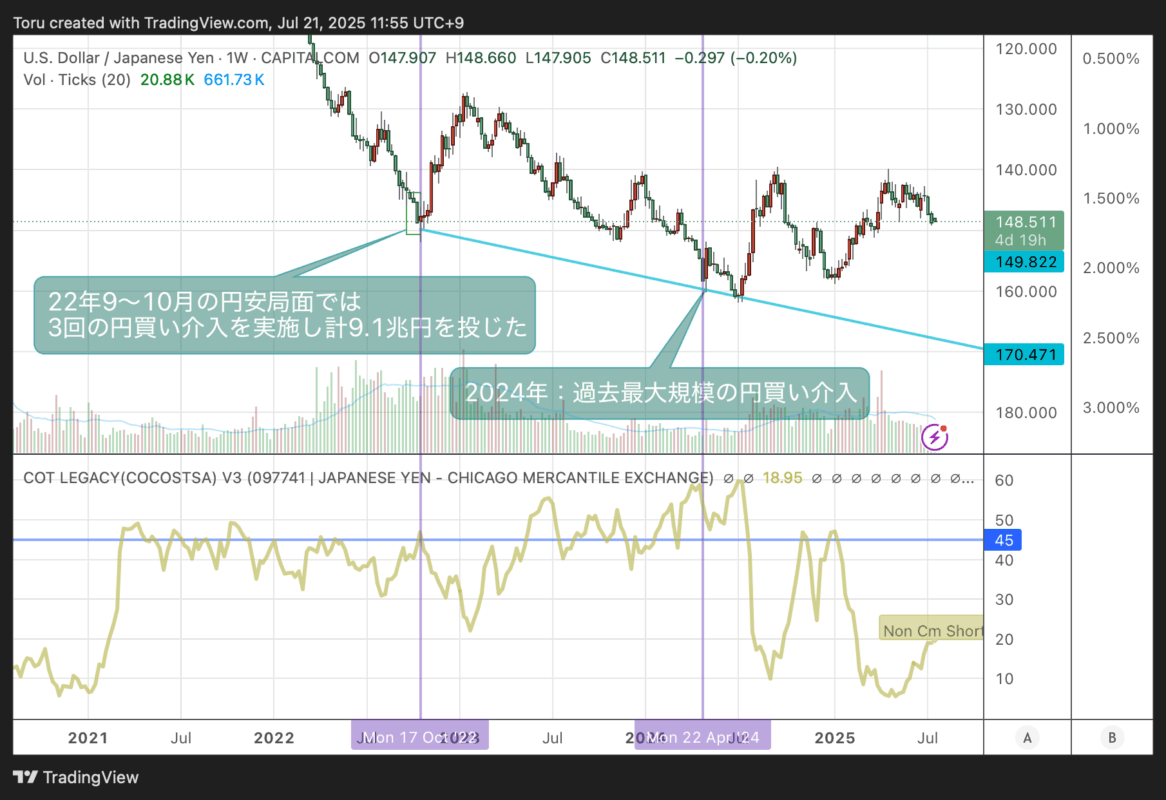

上に示したチャートは、為替介入が起きたタイミングに、円の先物市場でどの程度の売りポジションが観測されていたのかを下のグラフで表したものです。

下のグラフは「取組比率」と呼ばれるものです。

取組比率とは何か

IMMもしくはCFTC(商品先物取引委員会)※1が公開するCOT(ポジション明細)※2の中で、投機筋が円の売りポジションを保有している残高を、すべての保有者の枚数で割った比率となります。

※1 CFTC:アメリカの商品先物取引を監督する政府機関 ※2 COTポジション明細:大口投資家のポジション状況を示す公式データ

少しわかりづらいですが、単純に言えば、この数値が高くなればなるほど、円が買い戻されるときのインパクトが大きくなると考えてください。

投機筋というのは、基本的には売ってしまったポジションを買い戻して、市場から出ていくことを基本としている参加者です。つまり、売りに傾いているということは、買い戻しの圧力が溜まっているということもできるわけです。

過去の成功パターン

過去2回の円の買い戻しのタイミングをチャート2で確認してみると、円先物の売りの取組比率がともに45%を超えていることがわかります。

つまり、投機筋が円の売りに思いっ切り傾けていることが確認できたために、円買い介入を実行することができたわけです。

なぜならば、円の買い介入が実行されれば、損失を抑えようとして売りポジションを保有している投機筋は買い戻しを迫られます。その買い戻しの圧力が続くため、20円ほどの円高要因が生み出されたということになります。

官僚のメンタリティー:失敗できない

さて、2回の為替介入を成功させたのは、神田財務官「ミスター円」と呼ばれる財務省の担当者でした。

既に担当者は新しくなっていますが、役人つまり官僚のメンタリティーとしては変わっていません。

官僚キャリアの特徴としては、成功によって得られる利益よりも、失敗によって失うロスの方がはるかに大きいという特徴があります。

端的に言えば、円という実弾を使って介入を行ったにもかかわらず、円レートが全く変わらずに、その効果が消えてしまったとなれば、介入の失敗としてキャリアに大きな傷がついてしまうわけです。

つまり、為替介入を実行する担当者としては、実弾を投入した段階で、確実に円が変動する状況になっていない限り、そのトリガーを引くことはできない、もしくは限りなくしたくないということになります…

以上はビットコイン(BTCUSD)研究所さんへの寄稿記事(こちら)から前半を無料公開してお届けしました。

「ココスタ・実戦トレーディングカレッジ」受講で、続編のレポートを今すぐ読むこともできます。

1日コーヒー1杯分でレポート・ツール・毎朝届くコメンタリーが読み放題。今すぐビットコインをポートフォリオの味方に変えてしまいましょう!

重要なのは、そのデータを「いつ」「どう解釈し」「どう行動するか」です。

でも現実の相場では、官僚の思考パターンと投機筋の動向を読めるかが全てです。

投機筋のポジション余力、30年国債金利の上昇、政治不安定…すべての条件が揃っています。準備は今すぐ始めるべきです。

CFTCデータの読み方から為替介入タイミング予測まで、プロレベルの分析手法を3時間で完全習得