実戦トレーディングカレッジ、投資哲学

人的資本のROIは35%。オルカンの7倍です。

書籍代、セミナー代、学習に費やす時間。

「これって本当にリターンあるのかな」と思ったこと、ありませんか?

新NISAが始まり、「貯蓄から投資へ」という流れが加速しています。オルカン(全世界株式)への積立投資を始めた方も多いでしょう。国も推奨する、非常に合理的で正しい一歩だと思います。

でも、ひとつだけ問いかけさせてください。

年利5%を期待する金融投資は、本当に「最初に取るべき」最も効率的な資産形成なのでしょうか。その投資原資を生み出す「あなた自身」という資本について、深く考えたことはありますか?

なぜ自己投資を「もったいない」と感じてしまうのか

セミナーに10万円。

専門書を10冊で2万円。

オンライン講座に30万円。

こうした出費を見て、「高いな」「元が取れるのかな」と感じる気持ち、よくわかります。

実はこの感覚には、ある思考パターンが隠れています。

多くの人は、自己投資を会計でいう「PL(損益計算書)」の費用として捉えているのです。PLというのは、シンプルに言えば「使ったら消えてなくなるお金の記録」です。

書籍代、セミナー費、学費。これらを「一度使ったら戻ってこないお金」として見ていませんか?

だから「もったいない」と感じるのです。

発想を転換してみませんか

ここで、別の見方を提案させてください。

会計にはPLのほかに「BS(貸借対照表)」という考え方があります。これは「今、自分が持っている資産と負債の一覧表」のようなものです。

自己投資を、このBSの視点で見てみるとどうなるでしょうか。

1,000万円の自己投資は、消える「費用」ではありません。それは、あなたのBSの左側(資産の部)に計上される、極めて価値の高い「人的資産」への投資なのです。

株式や不動産と同じように、将来にわたってリターンを生み続ける資産として考える。これが「BS思考」です。

40年後に「1億3,000万円」の差がつくという現実

ここで、ある試算をご紹介します。

3つの投資対象を40年間で比較してみました。

①無リスク資産(国債など)

年間60万円を40年間投資した場合、期待利回り約2%で計算すると、40年後の資産は約3,000万円になります。元本2,400万円に対して、利益は約600万円です。

②金融資産(オルカンなど)

同じく年間60万円を40年間、期待利回り約5%で運用すると、40年後は約7,200万円です。元本2,400万円に対して、利益は約4,800万円。

③人的資本(自己投資)

元本1,000万円を自己投資に充てたとします。この投資が生涯にわたって年収を平均350万円向上させたと仮定すると、40年後の累積リターンは1億4,000万円です。利益は1億3,000万円になります。

金融資産との差は、実に1億3,000万円。

この数字をどう受け止めるかは、あなた次第です。ただ、少なくとも「自己投資にはリターンがない」という思い込みは、事実と異なる可能性があります。

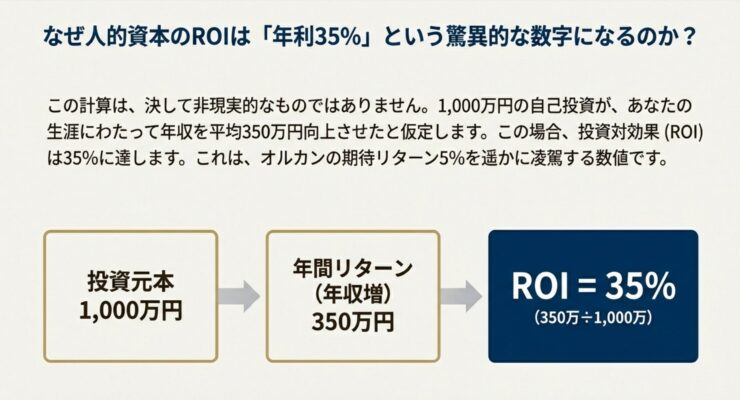

なぜ人的資本のROIは「年利35%」になるのか

この計算は、決して非現実的なものではありません。

1,000万円の自己投資が、あなたの生涯年収を平均350万円向上させたとします。

投資対効果(ROI)を計算すると、350万円÷1,000万円=35%です。

オルカンの期待リターン5%と比べてみてください。7倍の差があります。

もちろん、すべての自己投資がこのリターンを生むわけではありません。ただ、適切な分野に、適切な方法で投資すれば、金融商品を大きく上回るリターンを得られる可能性がある。これは覚えておいて損はないと思います。

もうひとつの決定的な優位性:コントロール可能性

ROIの高さだけではありません。

人的資本には、金融投資にはない決定的な優位性があります。

それは「コントロール可能性」です。

金融市場は、地政学リスク、経済指標、中央銀行の政策など、私たちの努力ではコントロールできない要因で動きます。不確実性の塊、と言ってもいいでしょう。

どれだけ勉強しても、明日の株価を確実に当てることはできません。

一方で、あなた自身のスキル、知識、評判といった「人的資本」はどうでしょうか。

これは、あなたが最も主体的に管理し、高めることができる資産です。

市場がどう動こうと、あなたの努力次第で価値を上げられる。この「コントロール可能性」こそが、人的資本の本質的な強みではないでしょうか。

資産形成の「土台」を見誤ってはいけない

盤石な資産形成は、強固な土台の上に成り立ちます。

ピラミッドをイメージしてみてください。

一番下の土台には「人的資本」があります。稼ぐ力、スキル、評判です。その上に「金融資産」が乗ります。株式、債券、NISAでの投資信託など。さらにその上に「実物資産」があります。不動産などです。

この順番が大切です。

土台である人的資本が弱いまま、金融資産や実物資産だけを積み上げようとしても、それは砂上の楼閣になりかねません。

すべての資産の源泉となる「稼ぐ力」、すなわち人的資本をまず最大化すること。その上で初めて、金融資産や実物資産が安定的に積み上がっていくのです。

結論:最強の投資先は「あなた自身」かもしれない

ここまでの話を整理します。

定量的な観点(ROI)では、人的資本への投資は年利35%超のリターンを生む可能性があります。これは他のどんな金融商品も圧倒する数値です。

定性的な観点(コントロール可能性)では、市場の不確実性に依存せず、自らの努力で価値を高められます。

したがって、資産形成の最優先課題は、金融資産の元手となる「稼ぐ力」そのものを築くことにあるのではないでしょうか。

では、どうやって「人的資本」を「金融資産」へ変換するのか

人的資本の重要性はわかった。

でも、高めた「稼ぐ力」を、実際にどうやって効率よく金融資産へと変換していけばいいのか。

ここには、専門的な知識と技術、そして再現性のある戦略が必要になります。

その流れをスムーズにするための「水路」の作り方を学ぶこと。これが、次のステップです。

勝者の視界を、あなたの日常に同期する

私たちトレーディングカレッジでは、ROI35%超を叩き出すための核心的スキル、すなわち「トレード技術と市場理解」を体系的に提供しています。

「人的資本」を最大化し、それを着実に「金融資産」へと変換する具体的な方法論を、ここで手に入れてください。

出典:本記事は、トレーディングカレッジ・吉中講師の動画講義「最も投資効率の良い資本とは」(2026年1月10日配信)の内容をもとに構成しています。

※本記事における試算はあくまで仮定に基づくシミュレーションであり、将来のリターンを保証するものではありません。