実戦トレーディングカレッジ

あなたは”ドーパミン”で売買していないか——トレーディング脳と資産運用脳の危険な混同

「FRBが金利を引き上げた」「地政学リスクでゴールドが買われた」——私たちは日々、このような経済ニュースに触れています。

しかし正直なところ、断片的な情報の一つひとつが何を意味し、全体としてどこへ向かっているのかを把握するのは至難の業です。

ニュースを追いかけ、チャートを睨み、売買を繰り返す。それなのに、なぜか資産が思うように増えていかない。

もしあなたがそう感じているなら、一つ問いかけたいことがあります。

あなたは今、「トレーディング」をしていますか?それとも「資産運用」をしていますか?

この問いに即答できない方は、もしかすると二つの全く異なる行為を、無意識のうちに混同しているかもしれません。

「実質金利モデル」はなぜ機能しなくなったのか

本題に入る前に、一つの事実を確認させてください。

経済解説の定番といえば、「実質金利が上がれば、ゴールドは下がる」といった理論モデルでした。シンプルで分かりやすい。多くの人がこの計算式を頼りに投資判断をしてきました。

ところが、2021年頃を境に、この「計算式」は完全に機能しなくなりました。

実質金利が上昇しても、ゴールドは下がらない。理論通りに動かない市場を前に、途方に暮れた人も少なくなかったはずです。

では、何が起きていたのでしょうか。

それは、「数式だけを見て、文脈を見ない分析は通用しない」という現実でした。市場を動かしているのは、静的な計算式ではなく、もっと動的な「何か」だったのです。

その「何か」を理解するためには、視点を変える必要があります。

市場を「水道システム」として見る

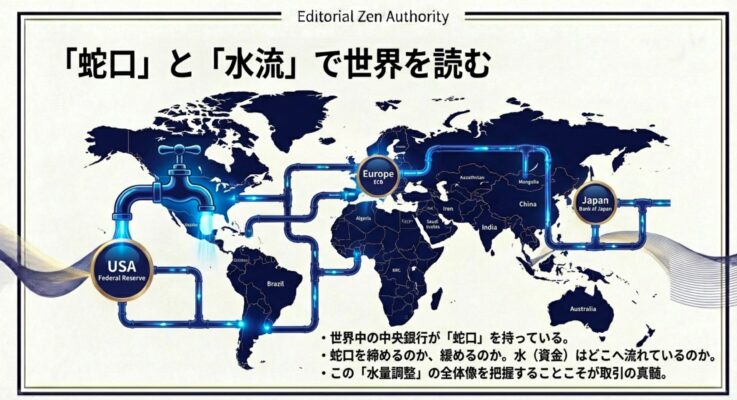

金融システム全体を、一つの水道システムとして捉えてみてください。

FRB(米連邦準備制度理事会)は、世界の金融システムの「蛇口」を管理する存在です。市場に流れる膨大な資金は「水」にたとえられます。

この見方に立つと、個別の経済指標を追いかけるよりも、FRBが金融緩和(QE)や金融引き締め(QT)によって蛇口をどれだけ開け閉めしているのか——その全体像を理解することが重要だと気づきます。

QE(量的緩和)とは、シンプルに言えば「蛇口を開けて水を流し込む作業」です。

QT(量的引き締め)とは、「蛇口を締めて水を抜いていく作業」です。

チャートの「形」という結果を見るのではなく、流動性がどこから枯渇し、どこへ向かっているかという「原因」を読み解く。これが、表面的なニュースに振り回されないための視点です。

なぜ今、FRBは蛇口を調整しようとしているのか

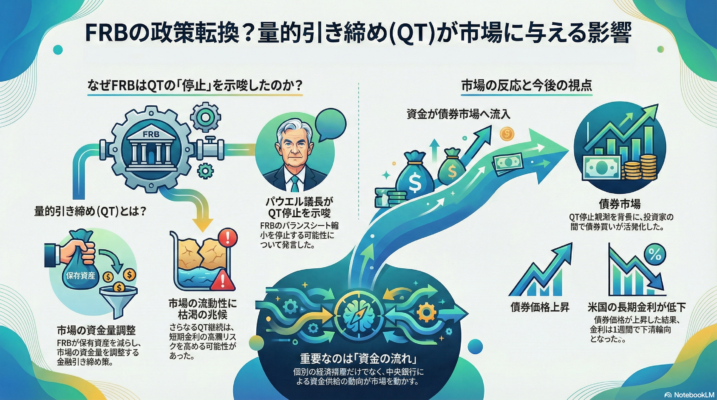

最近、FRBのパウエル議長が「量的引き締め(QT)」のペースを緩める可能性を示唆しました。

多くのメディアはこれを「景気への配慮」や「インフレが落ち着いた証拠」と報じました。

しかし、本当の理由はもっと技術的なところにあったようです。

それは、短期金融市場という「配管」が詰まりかけていたことです。

リバースレポ(RRP)残高という指標があります。これは金融機関がFRBに預けている余剰資金の量を示すものですが、この残高が急激に減少し、流動性の枯渇が現実味を帯びてきていました。

パウエル議長は「準備預金が十分な水準をやや上回る時点で、バランスシートの縮小を停止する」と発言しています。

これは、配管が詰まる前に、先手を打って蛇口の締め方を緩めようとした予防的な措置だったと考えられます。

つまりFRBは、景気の舵取りをするだけでなく、金融システム全体の安定性を守る「配管工」としての役割も担っているのです。

資金還流のメカニズム——蛇口が動くと、水はどこへ流れるか

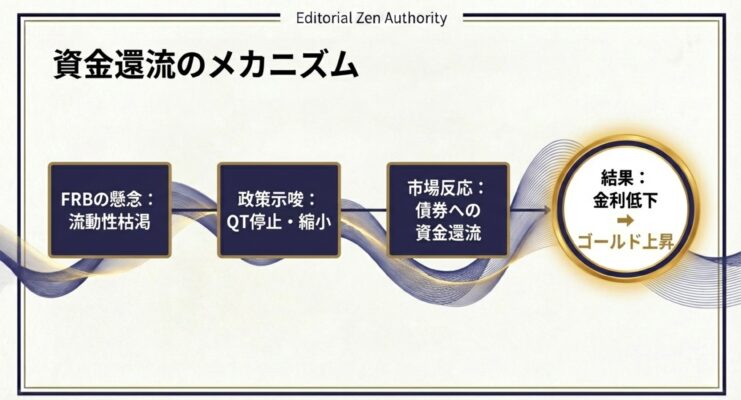

ここで重要なのは、FRBの政策変更がどのように市場に波及するかという「流れ」を理解することです。

メカニズムはこうです。

FRBが流動性枯渇を懸念し、QTの停止・縮小を示唆する。すると市場は「債券買いの合図」と認識し、資金が債券市場へ流入します。債券価格が上昇し、長期金利が低下する。金利低下を受けて、ゴールドなど金利を生まない資産が相対的に魅力を増します。

この一連の流れが、「蛇口→水路→終着点」というシステムとして機能しています。

個別の経済指標を追いかけるのではなく、この「水の流れ」を俯瞰することで、なぜゴールドが上がっているのか、なぜ債券が買われているのかが、一本の線でつながって見えてきます。

世界地図として「蛇口」を見る

蛇口を持っているのは、FRBだけではありません。

日銀、ECB(欧州中央銀行)、中国人民銀行——世界中の中央銀行がそれぞれの「蛇口」を持っています。

どの蛇口が締められているのか、緩められているのか。

その相対的な力関係を読み解くことで、資金がどこへ流れていくのかが見えてきます。

この「水量調整」の全体像を把握することこそが、資産運用の真髄だと言えるかもしれません。

「トレーディング脳」と「資産運用脳」——混ぜると危険な二つの思考

さて、ここからが本題です。

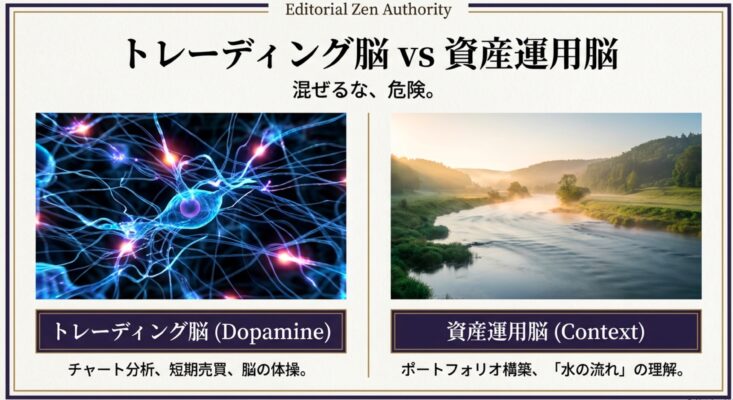

「トレーディング」と「資産運用」は、まったく別の行為です。

トレーディングは、チャート分析などを用いて短期的な価格変動を予測する行為です。頭脳をフル活用して市場に挑む、いわば「脳の体操」のような側面があります。成功すればドーパミンが出る。失敗しても、また挑戦したくなる。

資産運用は、先ほど説明した「水の流れ」というマクロな視点を持ち、どの国や中央銀行が蛇口を開けているのかを見極める行為です。長期的な視点でポートフォリオを構築し、時間を味方につけます。

前者は「ドーパミン」に駆動される世界。後者は「コンテクスト(文脈)」に基づく世界。

この二つを混同すると、危険です。

資産運用で構築したポジションを、日々のチャートの上下で売買してしまう。あるいは、トレーディングのつもりで建てたポジションを、含み損が出たからといって「長期投資」にすり替えてしまう。

こうした混同が、多くの人の資産形成を阻んでいるように思います。

あなたは今、どちらの「脳」で売買していますか?

「通貨の死」という幻想に惑わされない

「ドルは崩壊する」「フィアット通貨は終わりだ」——こうした刺激的な言説を目にすることがあります。

確かに、通貨の価値が目減りする「ディベースメント」は現実に起きています。

しかし、それをもって「通貨の死」と結論づけるのは早計ではないでしょうか。

こうした言説の多くは、FOMO(取り残される恐怖)を煽り、冷静な判断を妨げます。行動経済学でいう「情報カスケード」——みんなが買っているから自分も買わなければ、という心理が働きやすい状況を作り出します。

中央銀行の蛇口調整は、システムの「終わり」ではなく、「調整」に過ぎません。

水流の変化として捉え、淡々とポジションを調整する。パニックに陥るのではなく、冷静に構造を見つめる姿勢が求められます。

ノイズではなく「流れ」を読む

複雑に見える金融市場も、中央銀行がコントロールする「水の流れ」として捉えることで、その本質的な構造がシンプルに見えてきます。

問うべきは、「金を買うべきか」ではありません。

「世界の水の流れがどのような状況になった時に、金が魅力的な資産となるのか」——この、より本質的な問いです。

日々のニュースというノイズに振り回されるのではなく、蛇口の動きと水の流れを静かに観察する。

コントロールできない市場価格に一喜一憂するのではなく、コントロールできる自分の「技術と知識」に投資する。

それが、不確実な時代を乗り切るための一つの知恵だと考えています。

「水の流れ」を読む技術を身につける

次にFRBや日銀が金融政策という「蛇口」をひねる時、あなたは表面的なニュースだけでなく、その裏で起きる”水の流れ”の変化を想像できるでしょうか?

もし、この記事で紹介した「蛇口と水流」のフレームワークに興味を持たれたなら、トレーディングカレッジで体系的に学ぶことをお勧めします。

吉中講師による実践的な講義では、中央銀行オペレーションの読み解き方から、トレーディングと資産運用の使い分けまで、市場の構造を理解するための視点を深く掘り下げています。

大衆が追いかける「ノイズ」ではなく、プロが見ている「流れ」を読む技術。

それは、あなたの資産を守る最も強力な武器になるはずです。

出典:

トレーディングカレッジ、吉中講師

「水の流れで為替を考える」

2025年10月18日配信

※本記事は情報提供を目的としており、特定の金融商品の売買を推奨するものではありません。投資判断はご自身の責任において行ってください。